세금 신고가 시작되었습니다. 2024년에 알아야 할 변경 사항은?

작성자 정보

- 작성일

컨텐츠 정보

- 6,706 조회

- 목록

본문

2024년 세금 신고 시즌(the 2024 tax filing season)에는 재택근무자, 주택을 판매했거나 첫 주택 구입을 위해 저축 중인 캐나다인을 위한 몇 가지 주요 변경 사항(a few key changes)이 적용됩니다.

다음은 세액 공제(tax credits) 및 소득 공제(tax deductions) 관련 주요 변경 사항(some of the significant changes)과 개인 및 사업주가 알아야 할 주요 날짜(key dates)입니다.

2024년 세금 신고 마감일(tax filing deadline)은 언제인가요?

2월 19일은 캐나다 국세청(Canada Revenue Agency, 이하 CRA)이 2023년 소득세 신고를 위한 포털을 오픈하는 첫 날이며, 앞으로 몇 달 동안 작년 소득(last year’s earnings)과 그 해 과세 소득(taxable income)에 영향을 미칠 모든 공제 및 기부금을 신고해야 한다는 점을 기억해야 합니다.

개인은 4월 30일까지 캐나다 국세청(the CRA)에 소득세를 신고해야 합니다.

개인 사업을 운영하거나 자영업을 하는 배우자가 있는 경우는, 일반적인 6월 15일이 토요일이기 때문에 이 기한은 올해 6월 17일까지로 이틀 연장됩니다.

그러나 2023년 세금에 대해 캐나다 국세청(the CRA)에 납부해야 할 금액이 있는 경우, 고용 상태(employment status)에 관계없이 납부 기한은 여전히 이전 4월 30일에 해당한다는 점을 명심해야 합니다.

재택 근무 계산(Work from home calculations)이 조금 더 복잡해집니다.

씨아이비씨 개인 자산(CIBC Private Wealth)의 세금 및 부동산 계획 담당 전무 이사 제이미 골롬벡(Jamie Golombek, managing director of tax and estate planning)은 이번 세금 신고 시즌에 특정 세금 신고자들이 알아야 할 매우 큰 변화(pretty big change) 중 하나는 재택 근무와 관련된 비용 청구의 간소화 방법(the simplified method)이 종료된다는 점이라고 말했습니다.

신종 코로나바이러스 감염증 전염병 대유행(the COVID-19 pandemic)으로 인해 지난 3년 동안 재택 근무를 하는 캐나다인은 두 가지 방법으로 비용을 청구할 수 있었는데, 그 중 하나는 재택 근무시 하루 2달러씩 최대 500달러까지 공제해 주는 한시적인 간소화 방식(a temporary, simplified method)이었습니다. 2023년 과세 연도(the 2023 tax year)부터 이 방식은 폐지되었습니다.

대신, 근무일 중 절반 이상을 주로 재택근무를 하는 사람은 세부적인 방법(the detailed method)을 사용하여 신고해야 합니다. 이 방법을 사용하려면 주로 재택근무자임을 증명하는 고용주의 서명된 T2200 양식(a signed T2200 form from your employer)도 필요합니다.

골롬벡(Golombek)은 이를 위해 부지런히 비용을 추적하고 집에서 보낸 업무 공간과 시간을 기준으로 몇 가지 계산을 수행해야 한다고 설명합니다. 캐나다 국세청(CRA)에는 이러한 계산을 세분화하고 재택근무 비용 청구 자격을 판단하는 데 도움이 되는 도구가 있습니다.

골롬벡(Golombek)은 펜, 종이, 프린터 잉크와 같은 사무용품(office supplies)에 청구된 1달러는 1달러의 과세 소득(a dollar of taxable income)을 절약할 수 있지만, 모든 원격 근무자가 세부적인 방법을 따르는데 필요한 시간이 그만한 가치가 있다고 생각하지는 않을 수 있다고 말했습니다.

골롬벡(Golombek)은 가정용 인터넷, 전기, 난방과 같은 일부 공과금(a portion of utilities)은 청구할 수 있지만, 자가 주택 소유 여부에 따라 큰 차이가 있을 수 있습니다. 원격 근무자의 경우 임대료를 상당한 비용(a significant cost)으로 청구할 수 있지만, 주택담보대출 이자 비용(mortgage interest costs)은 청구 대상이 아니므로 주택 소유자의 경우 청구 금액이 적다고 지적합니다. 그러나 촉탁 직원(commission employees)은 재산세와 주택 보험(property taxes and home insurance)을 청구할 수 있습니다.

골롬벡(Golombek)은 매년 자신의 세금에 이 방법을 사용한다고 말하지만, 1년치 고지서(a year’s worth of bills)와 기타 항목별 영수증(other itemized receipts)을 수집하는 것이 번거로울 수 있다는 것도 알고 있습니다.

그는 세부적인 방법을 사용할 때는 전기, 천연가스, 인터넷 공급업체의 12개 공과금 청구서(all 12 utility bills)를 하나씩 모두 다운로드하여 모두 합산하고 비례 배분해야 했다며, 골롬벡(Golombek)에게는 그럴 만한 가치가 있었지만 모든 사람에게 그럴 만한 가치가 있는 것은 아니라고 말했습니다.

주택 플리퍼(home flippers: 싼 가격에 주택을 구매한 후 수리 후 되파는 것) 및 리노베이터를 위한 변경 사항

주택 매매를 빠르게 처리해야 하는 일부 캐나다인은 2023년 과세 연도에 주택 플리퍼(house flippers)를 단속하기 위한 새로운 변경 사항에 유의해야 할 수 있습니다.

일반적으로 개인이 집을 팔면 거래에 대한 세금을 내지 않기 위해 주 거주지 면제(a primary residence exemption)를 신청할 수 있습니다.

자유당 정부(The Liberal government)는 2023년에 시행되는 변경 사항을 도입했는데, 이는 가치가 상승한 주택에 입주하여 빠르게 개조하거나 거주하면서 이를 소득원(a source of income)으로 삼아 팔았지만 면세 혜택(the exemption)으로 사업세를 회피하는 주택 플리퍼를 겨냥한 것입니다.

이제 주 거주지를 소유한 후 12개월 이내에 주 거주지를 매각하는 사람은 주 거주지 면세를 신청할 수 없으며 매각 수익(the proceeds of the sale)에 대한 사업세 전액(full business taxes)을 납부해야 합니다.

골롬벡(Golombek)은 이혼, 사망 또는 장애와 같이 계획보다 일찍 이사를 해야 하는 특정 생활 사건(certain life events)에 대한 이 새로운 규정의 예외가 여전히 많다는 점을 지적하면서 대부분의 캐나다인에게는 이것이 큰 문제가 되지 않을 것이라며, 12개월 이내에 집을 팔아야 하는 사람이라면 주의해야 한다고 예상합니다.

2023년에 노인이나 장애가 있는 가족을 위한 보조 주택(a secondary unit)을 마련하기 위해 리모델링을 한 주택 소유자도 작년에 도입된 새로운 세액 공제(new tax credit) 혜택을 받을 수 있습니다.

다세대 주택 리노베이션 세액 공제(the multigenerational home renovation tax credit)를 통해 개인은 프로젝트에 대한 적격 비용으로 최대 $50,000까지 청구할 수 있습니다. 세금 공제는 프로젝트에 대한 적격 비용의 15%, 최대 $7,500까지 돌려줍니다. 정기적인 유지보수, 새 가전제품 및 정원 가꾸기 비용은 새로운 세액 공제 대상에서 제외됩니다.

첫 주택 저축 계좌(the first home savings account, 이하 FHSA)의 세금 영향

주택 마련을 위해 저축하는 일부 캐나다 젊은이들은 이번 세금 보고 시즌에 처음으로 소득 공제 혜택(income tax deductions)을 받을 수 있습니다. 2023년에 처음으로 도입된 주택 저축 계좌(FHSA) 덕분입니다.

주택 저축 계좌(FHSA)를 통해 개인은 연간 최대 8,000달러, 최대 4만 달러까지 비과세 저축 계좌(a tax-free savings account)에 첫 주택의 계약금을 납입할 수 있습니다.

주택 저축 계좌(FHSA) 자금은 인출 시 세금이 부과되지 않으며, 등록 퇴직 저축 플랜(RRSP)과 마찬가지로 소득 공제 혜택도 받을 수 있습니다. 2023년에 주택 저축 계좌(FHSA)를 개설하고 불입한 사람의 경우 해당 금액은 작년 한 해 동안 개인의 과세 대상 소득(an individual’s taxable income)에서 제외됩니다.

골롬벡(Golombek)은 주택 저축 계좌(FHSA)에 불입한 캐나다인은 금융 기관에서 2023년 소득세 청구에 대한 세부 정보가 포함된 세금 계산서(a tax slip)를 받을 수 있을 것이라고 말합니다.

그는 미사용 적립금(unused contribution)은 해마다 이월되기 때문에 2023년에 최대 적립금인 8,000달러에 도달하지 못한 개인은 지금이 바로 그 금액을 충전할 수 있는 좋은 시기라며, 2023년 소득세 신고 마감일(the deadline for the 2023)이 작년 말에 지났기 때문에 지금 주택 저축 계좌(FHSA)에 납입한 금액은 2024년 소득세에 포함될 것입니다.

2023년 과세 대상 소득을 더 줄이고자 2월에 세금 신고를 일찍 시작하려는 캐나다인의 경우, 작년 세금에 포함되도록 RRSP 납입금(RRSP contribution)을 납부할 시간이 아직 남아 있습니다. 올해 RRSP 납입 마감일은 2월 29일입니다.

세금 신고액이 많으면 좋은 걸까요?

골롬벡(Golombek)은 세금 신고가 끝나고 큰 금액의 세금 환급(a big tax return)을 받게 되면 특히 RRSP 납입액이 많지 않은 젊은 캐나다인에게는 흥분될 수 있지만, 이는 실제로 잘못된 세금 계획(poor tax planning)의 증상일 수 있다고 말했습니다.

개인이 수천 달러 규모(the realm of thousands of dollars)의 세금 환급을 받는다는 것은 기본적으로 전년도에 세금을 초과 납부했다는 것을 의미합니다. 캐나다 국세청(the CRA)은 모든 소득 공제 및 세액 공제가 기록된 후 이 돈을 돌려주지만, 골롬벡(Golombek)은 이 돈이 사실상 정부에 1년 동안 무이자(interest-free)로 빌려준 돈이라고 지적합니다

대신 캐나다인은 T1213 양식을 작성하여 적용 가능한 모든 공제 항목(all their applicable deductions)을 나열하여 고용주가 해당 공제액을 원천 징수하도록 할 수 있습니다. RRSP 및 주택 저축 계좌(FHSA) 납입금, 육아 비용, 고액 자선 기부금 등을 모두 이러한 방식으로 미리 적용할 수 있습니다.

이렇게 하면 고용주는 각 급여에서 세금을 덜 떼어내므로 캐나다인은 다음 해 세금 시즌에 일괄적으로 세금 환급을 받는 대신 선불로 세금 환급을 받을 수 있습니다.

골롬벡(Golombek)은 따라서 이 혜택을 누리기 위해 내년까지 기다리지 않고 빚을 갚거나 투자하여 그 돈을 즉시 사용할 수 있으며, 다음 해에 심리적 보상(psychological reward)을 기다리는 대신 실제로 1년 내내 그 보상을 받는 셈이라고 말했습니다.

(갈무리된 사진: 출처 - Global News Winnipeg)

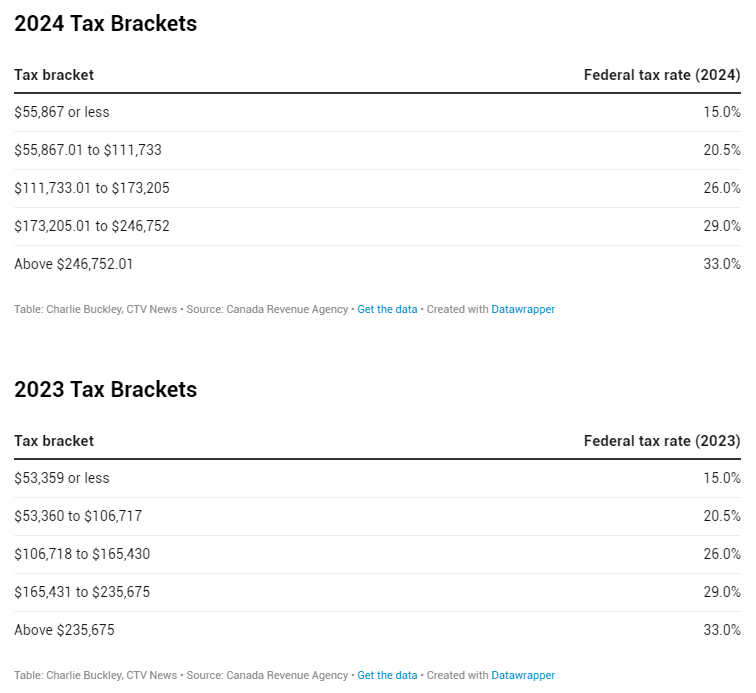

2024년 세율 등급(2024 Tax Brackets)과 2023년 세율 등급(2023 Tax Brackets) (갈무리된 사진: 출처 - CTV News Winnipeg)

이상은 Global News Winnipeg와 CTV News Winnipeg에서 인용 요약함.